Ten wpis stanowi rozwinięcie poprzedniego, uważam go za drugą część tego samego artykułu. W poprzedniej części przybliżyłem Ci aspekty techniczne działania Bitcoina, jako rozproszonego rejestru płatniczego, teraz chciałbym poruszyć znacznie bardziej istotną dla inwestorów i spekulantów kwestię. Mam na myśli odwieczny spór na temat przyszłości Bitcoina jako powszechnie uznawanego pieniądza.

Internetowe dyskusje na ten temat bardzo często przybierają postać rozemocjonowanej wymiany wzajemnej pogardy, pomiędzy zwolennikami i sceptykami BTC.

Zarówno z jednej jak i z drugiej strony pada wiele sensownych argumentów, dlatego chciałbym Ci oba poglądy jak najobszerniej przedstawić.

Oczywiście, nie miałbym tak ogromnej ekspozycji na rynek crypto, gdybym nie wierzył w dalszą adopcję tej technologii i jej świetlaną przyszłość, jednak zawsze warto zachować pewną dozę sceptycyzmu. Twój portfel będzie zadowolony, jeżeli zapamiętasz, by odpowiednim momencie zdjąć różowe okulary i wyjść z rynku na jakiś czas, aby przeczekać gwałtowne spadki w mniej zmiennych aktywach (na których też da się zarobić). Na crypto się świat nie kończy, pierwszą część tego zdania uważam za jedną z najważniejszych myśli przewodnich bloga.

Na potrzeby dalszych rozważań warto przedstawić powszechnie uznawane w naukach ekonomicznych cechy i funkcje pieniądza, aby z ich perspektywy ocenić sytuację największej kryptowaluty. Jako cechy pieniądza podaje się:

- trwałość,

- oryginalność,

- podzielność,

- jednorodność,

- poręczność,

- rozpoznawalność

- ograniczoną podaż.

Ponadto, istotne są funkcje, jakie powinien pełnić pieniądz, czyli:

- funkcję miernika wartości,

- funkcję środka wymiany,

- funkcję środka płatniczego,

- funkcję przechowywania wartości w czasie (tezauryzacji).

Zacznijmy od początku 🙂

1. Trwałość

Pieniądz powinien być trwały, żeby mógł przez dłuższy czas uczestniczyć w wymianie handlowej. W zamierzchłych czasach – kiedy nie było jeszcze pieniądza – dominował barter, czyli handel wymienny.

Jeżeli za zboże sąsiad zapłacił Ci mięsem, to musiałeś/aś to mięso jak najszybciej zjeść, albo jak najszybciej zapłacić komuś za coś innego. Środek płatniczy, który ulegałby rozkładowi, ciężko byłoby uznać za dogodny nawet w czasach, gdy każdy ma lodówkę w domu. Dlatego funkcję pierwszych pieniędzy pełniły muszelki, które jednak okazały się zbyt kruche oraz zbyt powszechne. Rolę tą z czasem przejęły metale szlachetne – stopy srebra lub złota. Wybijanie pierwszych monet przypisuje się Fenicjanom, chociaż jest to kwestią sporną wśród historyków.

Złote monety spełniały idealnie funkcję trwałego pieniądza, ponieważ złoto – pomimo swojej plastyczności – jest praktycznie niezniszczalne. Całe złoto, które posiadamy na ziemi, powstało miliardy lat temu w wyniku grawitacyjnej śmierci gwiazdy setki razy większej od naszego Słońca.

Złoto istniało na długo przed ukształtowaniem się naszej planety i będzie istniało jeszcze długo po tym, jak wyginą na niej ostatnie karaluchy. Robert Kiyosaki określa je nawet mianem God’s Money, czyli boskiego pieniądza.

Równie dobrze w roli pieniądza sprawdzały się srebrne monety, jednak ich wadą jest fakt, że po byciu „wymacanymi” przez odpowiednią liczbę rąk pokrywają się zielonkawym nalotem, zwanym patyną. Ma to jednak tylko walor estetyczny i nie wpływa na skład chemiczny metalu.

Zerknij teraz na wymiętoszone, potargane banknoty w Twoim portfelu. Miedziaki owszem, posiadają cechę trwałości ciążąc nam w kieszeni, ale banknoty?

Narodowy Bank Polski wydaje co roku miliony złotych na „obsługę” pieniądza gotówkowego, która obejmuje m. in. wycofywanie z obrotu zużytych znaków pieniężnych i zastępowanie ich nowymi. Abstrahuję tutaj od faktu, że ponad 90% „pieniądza” będącego w obiegu stanowią wirtualne zapisy na rachunkach bankowych. Póki co możemy uznawać, że emanacją pieniądza fiducjarnego jest gotówka w formie banknotów, a te niezbyt dobrze przechodzą test trwałości. Szczególnie dyszki, nad którymi ludzkie ręce się najczęściej pastwią.

Bitcoin nie ma żadnej formy fizycznej reprezentacji, ale docelowo pieniądz fiducjarny również zmierza do odejścia od gotówki. Nie ma sensu wchodzić w tym momencie dokładnie w zagadnienie emisji pieniądza fiducjarnego, jednak system tego „pieniądza” nie ma żadnych mechanizmów, które uniemożliwiałyby jego eliminację z obiegu.

Przykładowo, bank uruchamiając kredyt w rzeczywistości kreuje „z powietrza” nowe jednostki pieniężne ponad stan posiadanej przez siebie rezerwy obowiązkowej – zatem spłata kredytu oznacza zmniejszenie ilości istniejącej waluty fiducjarnej. Jednostki „pieniądza” fiducjarnego pryskają wtedy niczym bańka mydlana.

W poprzednim artykule omawiałem dokładnie działanie technologii blockchain – zajrzyj do niego, jeśli masz wątpliwości. Każdy Bitcoin wykreowany w systemie będzie istniał w łańcuchu bloków do końca wszechświata. Nie da się go „skasować”. Jeżeli zgubisz klucz prywatny, to Twoje BTC wypadnie z obiegu na zawsze, ale nadal będzie istniało w systemie, zaksięgowane na tym samym adresie.

TRWAŁOŚĆ: BTC 1 – 0 PLN

2. Oryginalność

Oryginalność oznacza, że pieniądz powinien być łatwy do odróżnienia ale trudny do podrobienia.

Banknoty oraz monety posiadają zabezpieczenia, które umożliwiają weryfikację ich autentyczności oraz utrudniają pracę fałszerzom.

Bitcoin jest zabezpieczony poprzez szyfrowanie, mechanizm proof-of-work oraz technologię blockchain, będąc tym samym niemożliwym do podrobienia. Bitcoin zatem wypełnia cechę oryginalności nieco lepiej niż Polski Złoty, ale nie mogę być w tym rankingu zbytnio stronniczy. Przyznaję remis w tej kategorii

ORYGINALNOŚĆ: BTC 2 – 1 PLN

3. Podzielność

Pieniądz powinien być podzielny, aby umożliwiać zapłatę nawet w przypadku dóbr i usług o niskiej wartości. Problem z wypełnieniem tej cechy miałaby przykładowo jednouncjowa złota moneta, warta około 6600 PLN. Bez problemu kupisz za nią wypasiony garnitur albo przyzwoity, kilkuletni samochód, ale będziesz miał/a problem z zapłatą za kawę czy chleb. No chyba że „odspawasz” kasjerce 1/1000 swojej monety. 🙂

1 Złoty = 100 groszy

1 Bitcoin = 100000000 satoshi

Ciężko znaleźć usługę lub towar tańsze niż 1 grosz, więc nie będę się czepiał.

PODZIELNOŚĆ BTC 3 – 2 PLN

4. Jednorodność

Pieniądze powinny być do siebie nawzajem podobne, a najlepiej identyczne. Oznacza to, że banknot o nominale 10 złotych ma takie same cechy i wartość, jak każdy inny banknot 10-złotowy. Bez wątpienia ta cecha jest widoczna w PLN.

Czy jednorodność cechuje także Bitcoiny?

Warto w tym miejscu przytoczyć argument przeciwników crypto słusznie wskazujących, że w pewnych okolicznościach może tak nie być. Mam na myśli to, że Bitcoiny o określonej historii mogą mieć inną wartość dla użytkownika sieci.

Przykład 1:

Bitcoin A należał w przeszłości do Satoshiego Nakamoto, zatem jakiś krypto-zapaleniec mógłby być gotowy zapłacić za takiego Bitcoina więcej, niż wynosiłaby jego aktualna cena rynkowa.

Warto jednak zwrócić uwagę, że zjawisko takie zachodzi również w przypadku fiducjarnych znaków pieniężnych. Pewne banknoty lub monety mogą mieć historyczną lub numizmatyczną wartość. Pamiętam, że gdy Wielka Brytania wprowadziła kilka lat temu do obiegu nowy wzór 5-funtowego banknotu z Winstonem Churchilem na rewersie, to piewsze banknoty z tej serii sprzedawały się jako artykuły kolekcjonerskie po kosmicznych cenach. 5-funtowy banknot o numerze seryjnym AA01 444444 został sprzedany za … ponad 10 000 funtów! Stało się tak, ponieważ był to pierwszy tego typu banknot wydrukowany przez Bank of England. Jak widać, fanatycy są tez po stronie bankowości centralnej. 🙂 Źródło.

Przykład 2:

Bitcoin B był w przeszłości wykorzystywany do niemoralnych uczynków. Idźmy do skrajności. Moneta ta (a mówiąc dokładniej pod kątem technicznym, określony tx output) opłaciła w przeszłości transakcję, w ramach której doszło do handlu ludźmi, bronią, narkotykami oraz kupna skradzionego Fiata Multipli (i to wszystko w jednej transakcji!).

„Ten sam Bitcoin” został potem sprzedany do kantoru BTC, który to kantor odsprzedał go Tobie.

Odpowiednie służby mogłyby prześledzić łańcuch transakcji i ustalić, że nasz „pechowy BTC” trafił na przypisany do Ciebie adres. Odwiedziliby Cię smutni panowie, którzy spytaliby, co masz wspólnego z handlem skradzionym Fiatem Multiplą. I co wtedy? Świat zza krat? Otóż, nie do końca.

Wystarczyłoby pokazać panom policjantom dowód legalnego zakupu BTC, na giełdzie lub w kantorze. Jako że byłeś nabywcą w dobrej wierze, nie groziłyby Ci żadne konsekwencje prawne. Obowiązek weryfikacji klienta ciąży na podmiotach zobowiązanych ustawowo, nie na zwykłym kowalskim.

Sytuacja taka jest skrajnie mało prawdopodobna. Jeżeli jednak boisz się wizyty mundurowych i niepotrzebnego tłumaczenia z handlu skradzionym Fiatem Multiplą, to możesz skorzystać z tzw. „mixerów BTC”, zanim prześlesz środki na swój oficjalny adres lub na giełdę z KYC. Pamiętaj jednak, że jest to wyłącznie narzędzie służące do ochrony prywatności, nie należy wykorzystywać go do celów sprzecznych z prawem. Jeżeli coś przeskrobiesz, to najprawdopodobniej i tak Cię znajdą. 😉

Myślę, że udało mi się odeprzeć czołowy argument oponentów BTC w tej materii. Jeżeli nie, zapraszam do dyskusji w komentarzach. Póki co, przyznaję remis w tej kategorii.

JEDNORODNOŚĆ: BTC 4 – 3 PLN

5. Poręczność

Poręczność oznacza, że forma pieniądza powinna umożliwiać przenoszenie przy jego użyciu znacznych wartości ekonomicznych. Już wyżej wspomniałem, że waluta fiducjarna coraz bardziej się digitalizuje.

Poprzez system bankowy możesz na kliknięcie myszki przetransferować wielomilionowe środki. Oczywistym więc jest, że PLN nosi cechę poręczności. Będę się jednak również tutaj spierał, że BTC wypełnia ją znacznie bardziej. Nie tak dawno doszło w sieci Bitcoina do rekordowej transakcji, opiewającej na wartość ponad miliarda dolarów. Przetransferowano dokładnie 88 857 BTC, przy czym prowizja za tą gigantyczną transakcję wyniosła równowartość 3.58$. Tak, przetransferowano wartość prawie 4 000 000 000 złotych, za około 16 złotych. Źródło.

Jeżeli chciałbyś w polskim banku wykonać przelew na kwotę powyżej miliona złotych, Twoja transakcja musiałaby przejść przez system SORBNET (zamiast darmowego ELIXIRa), a opłata za taki przelew wyniosłaby do 20 złotych (cennik PKO BP).

Powyższe w przypadku przelewu krajowego. Gdy kiedyś wysyłałem pieniądze z UK do Polski, musiałem płacić 10 GBP (ok. 50 PLN) za przelew 1 000 GBP (ok. 5 000 PLN).

Z drugiej strony, sieć Bitcoina czasami się „zapycha” i wysokość prowizji transakcyjnych idzie w górę. Do dzisiaj pamiętam uczucie goryczy, jakie towarzyszyło mi, gdy musiałem kiedyś przesłać równowartość 2 000 USD w BTC, a opłata za transakcję wyniosła prawie 60 USD i pomimo tego musiałem czekać przez ponad 25 kolejnych bloków na potwierdzenie. Gdyby zależało mi na szybkiej transakcji, musiałbym wtedy zapłacić górnikom prawie 100 dolców! Sytuacja taka może się powtórzyć podczas obecnej hossy, radzę być przygotowanym/ą.

Bitcoin wymaga usprawnień, a banki nie powinny tyle brać za przelewy. Należy jednak przyznać, że poręczność BTC i PLN jest na o wiele wyższym poziomie, niż była w przypadku walut używanych przez naszych przodków. Wyobrażasz sobie transakcję kupna odległej nieruchomości w czasach średniowiecznych? Wysłanie powozu ze złotem i konieczność obstawienia go płatną ochroną? Opłacanie wyżywienia i kosztów życia woźnicy oraz strażników przez dni, a nawet tygodnie?

Tak więc, ponownie remis.

PORĘCZNOŚĆ: BTC 5 – 4 PLN

6. Rozpoznawalność

Pieniądz powinien być rozpoznawany, czyli uznawany za pieniądz. Mam wrażenie, że mało kto zdaje sobie z tego sprawę, ale pieniądz to tak w zasadzie … konstrukt społeczny (albo element umowy społecznej, jeżeli ktoś ma alergię na poprzednie określenie 🙂 ).

Wchodzisz do sklepu i spotykasz za ladą kompletnie obcą kobietę, której nigdy w życiu na oczy nie widziałeś/aś. Ona również nie ma pojęcia, kim jesteś. Bierzesz do ręki towar, podajesz jej bawełniany papierek, sklepowa wydaje Ci kilka monet i ewentualnie bawełniany papierek o mniejszym nominale, wychodzisz. Tyle. Nie musisz znać swojego kontrahenta, ani nie musisz mu ufać. Wystarczy bowiem, że masz zaufanie do środka, którym Ci zapłacił.

Stąd też aktualną walutę państwową określa się jako „pieniądz fiducjarny” (z łac. fides = wiara). Moim zdaniem wiarę pokładamy nie w pieniądzu jako takim, ale w banku centralnym, któremu ufamy, że będzie dbał o wartość emitowanej przez siebie waluty. Bitcoin nie ma emitenta, zatem wiarę możemy pokładać jedynie w matematyce i mechanizmie jego funkcjonowania oraz kreacji. Ale zastanówmy się, jak daleko sięga ten „bitcoinowy konstrukt społeczny”.

Czy nasz Polski Złoty jest faktycznie tak szeroko akceptowany?

Funkcję prawnego środka płatniczego PLN pełni jedynie w naszym państwie. Z uwagi na emigrację, turystykę oraz wymianę handlową (import/eksport) polskie znaki pieniężne można bez problemu nabyć w kantorach mieszczących się na terytorium większości państw Unii Europejskiej oraz Europejskiego Obszaru Gospodarczego.

Pamiętam jednak, że tak przywykłem do podróżowania po EOG, że pewnego razu przed podróżą do Dubaju nie wymieniłem wszystkich złociszy z portfela na USD, żeby potem kupić na miejscu nieco arabskich dirhamów. Miejscowy waluciarz zaśmiał mi się w twarz na widok Zygmunta Starego – na podobną reakcję można liczyć, jeżeli zapytasz w polskim kantorze o Arabskiego Dirhama (AED).

Zmierzam do tego, że po pokonaniu odpowiedniej odległości od granicy państwowej lokalna waluta tego państwa staje się warta dokładnie tyle, ile … papier, na którym jest wydrukowana. Globalną akceptowalnością cieszą się tylko waluty dużych gospodarek (EUR, JPY, CAD, AUD), waluty „safe haven” (m. in. CHF) oraz Dolar Amerykański, jako światowa waluta rezerwowa (chociaż w Azji Południowo-Wschodniej możesz napotkać problemy, kiedy będziesz chciał/a wymienić studolarówkę).

Nie będę zbyt krytyczny dla Polskiego Złotego i również tutaj przyznam remis, traktując go jako walutę fiducjarną sensu largo (na równi z USD). Pozwolę sobie jedynie dodać, że apartamenty w Dubaju można kupić płacąc za nie Bitcoinami. Źródło.

ROZPOZNAWALNOŚĆ: BTC 6 – 5 PLN

7. Ograniczona podaż

Nie bez powodu zostawiłem tą cechę pieniądza na koniec, jest ona bowiem – moim zdaniem – najbardziej kluczowym elementem układanki. Jakkolwiek zaprezentuję argumenty obu stron, to obawiam się, że podczas ich subiektywnej oceny mogę nie pozostawić suchej nitki na walucie fiducjarnej. Ograniczoną podaż można rozumieć na 2 sposoby:

- Ograniczona dostępność do pieniądza, która nie ma charakteru absolutnego, a należy ją rozumieć na polu ekonomicznym jako rzadkość.

- Ograniczona liczba jednostek waluty, która ma charakter absolutny, a pieniądza nie może w żaden sposób przybywać.

Współcześni bankierzy centralni (w dużej części ekonomiści wywodzący się z nurtu Doktryny Keynesowskiej) rozumieją ograniczenie podaży na pierwszy z wymienionych powyżej sposobów. Ilościowe ograniczenie bazy monetarnej nie jest ich zdaniem konieczne, bowiem pieniądz i tak będzie „pożądany” w ekonomii (będzie istniał na niego popyt). Zgodnie z tą teorią, faktyczną podażą pieniądza na rynku da się manipulować poprzez m. in. aktywną politykę stóp procentowych.

W dużym uproszczeniu (bo na ten temat napisano setki doktoratów i habilitacji, a problem jest o wiele bardziej złożony):

Jeżeli pieniądza jest w obiegu „za dużo” i inflacja zaczyna przyspieszać, to bank centralny podnosi stopy procentowe. Kredyt staje się droższy, banki zaostrzają wymogi przy ocenie zdolności kredytowej, uczestnicy gospodarki mają problem z uzyskaniem kredytu, spada konsumpcja, lokaty stają się bardziej opłacalne, ludzie wolą oszczędzać niż wydawać, gospodarka nieco spowalnia, spada tempo cyrkulacji pieniądza, w efekcie czego udaje się opanować inflację i sytuacja się „uspokaja”.

Jeżeli powyższa stagnacja – zdaniem banku centralnego – trwa zbyt długo, pieniądza na rynku jest zbyt mało i inflacja zbytnio spowalnia (lub pojawia się deflacja), to stopy procentowe są obniżane. Kredyt staje się tańszy, banki chętniej udzielają kredytów „ryzykownym” klientom, więcej osób uzyskuje pożyczki, poziom konsumpcji zaczyna wzrastać, lokaty są coraz mniej atrakcyjne, nie opłaca się oszczędzać, ludzie wolą wydawać niż trzymać pieniądze w obligacjach lub na lokacie, gospodarka przyspiesza, wzrasta tempo cyrkulacji pieniądza, w efekcie czego wzrasta inflacja a koniunktura ponownie się „rozkręca”.

Na papierze wygląda to jak genialny plan na zbawienie świata, ale jest wiele argumentów, by obalić ten pogląd w rzeczywistości. Skupmy się jednak na cechach samego pieniądza, a nie na makroekonomicznych dywagacjach.

Podaż jednostek pieniądza fiducjarnego, od momentu zerwania ze standardem złota, nieustannie wzrasta. Pokazują to oficjalne dane ze wszystkich banków centralnych na świecie.

Dane z Rezerwy Federalnej USA.

Dane z Narodowego Banku Polski, graficznie prezentowane w ujęciu czasowym przez serwis bankier.pl.

Podaję agregat monetarny M3, jako broad money supply, czyli najszerszy zakres bazy monetarnej „czekającej w pogotowiu i gotowej do wejścia na rynek”.

„Pieniędzy” fiducjarnych przybywa wykładniczo, ciężko temu zaprzeczyć.

Nie mamy pojęcia, jak wiele jednostek nowej waluty zostanie wykreowane w przyszłości. Sky is the limit.

Nigdy nie będzie istniało więcej niż 21 000 000 Bitcoinów. Zostało to zapisane w kodzie źródłowym BTC przez Satoshiego Nakamoto. Nowe Bitcoiny powstają jako nagroda za wydobycie bloku. Póki co, jest to dodatkowa zachęta ekonomiczna dla górników, aby „kopiąc” zabezpieczali sieć większą mocą obliczeniową. Nagroda za wydobycie bloku spada co 210 000 bloków (halving event), średni czas wydobycia bloku to 10 minut, nagroda spada zatem średnio co 4 lata. Ostatni halving będzie miał miejsce w okolicach 2140 roku, od tej pory nie pojawi się już nigdy żaden nowy Bitcoin.

Postawię tutaj kropkę i przejdę dalej. Wynik jest w tej kategorii oczywisty moim zdaniem.

OGRANICZONA PODAŻ: BTC 7 – 5 PLN

Definicja pieniądza jest dwuczłonowa. Nie wystarczy bowiem, by posiadał on omówione powyżej cechy, ale musi także spełniać określone funkcje w ramach gospodarki. Jest to pole, na którym PLN będzie mógł odrobić nieco stratę względem BTC.

1. Funkcja miernika wartości

Wartość pieniądza wiąże się z siłą nabywczą, którą pieniądz ten posiada. Siła nabywcza to nic innego, jak po prostu ilość dóbr i usług, które można nabyć w zamian za pieniądz. Przy cechach pieniądza wskazałem, że wynika ona w dużej mierze z „umowy społecznej”.

Wszystkie ceny na sklepowych półkach są podawane w PLN. W PLN jest mierzony także Twój dochód czy wynagrodzenie za pracę. Należy jednak pamiętać, że pieniądz fiducjarny posiada tę funkcję tak długo, jak długo utrzymuje siłę nabywczą – zagadnienie to dokładniej omówię przy funkcji tezauryzacyjnej.

Bitcoin nie radzi sobie jeszcze jako miernik wartości sensu stricte. Można dokonać za niego zakupów, jednak ceny ulegają niesamowitym wahaniom nawet w ciągu jednego dnia. Wycena towaru w Bitcoinie opiera się tak na prawdę na wycenie tego towaru w walucie fiducjarnej – USD czy PLN – dopiero tak ustaloną cenę sprzedawca przelicza na równowartość w BTC po aktualnym kursie giełdowym i zastrzega zarazem, że kurs ten będzie ważny tylko przez określony czas.

Chcesz zobaczyć jak to działa?

Wejdź na dowolną stronę umożliwiającą dokonanie zakupu czegokolwiek za BTC i zrób printscreen. Spojrzyj na ten zrzut ekranu za 4-6 miesięcy, wejdź na tą samą stronę i sprawdź cenę tego samego towaru.

Jeżeli kurs BTC/USD wzrośnie, produkt będzie kosztował mniej BTC, jeżeli kurs BTC/USD spadnie, będziesz musiał zapłacić więcej BTC. W każdym przypadku będzie to jednak tyle samo USD lub PLN (pomijam tutaj aspekt wahań kursowych pomiędzy USD/PLN, wiesz o co mi chodzi 😉 )

PLN wygrywa.

FUNKCJA MIERNIKA WARTOŚCI: BTC 7 – 6 PLN

2. Funkcja środka wymiany

Środek wymiany należy rozumieć jako walor, który jest bezpośrednio wymieniany w zamian za kupowany towar lub usługę. Pieniądz umożliwił naszej cywilizacji rezygnację z handlu barterowego. Nie musisz targować się z sąsiadem, że posprzątasz mu mieszkanie, jeżeli on naprawi Ci samochód, a on będzie się targował w dół, bo w zeszłym tygodniu jego żona naprawiła Ci buty, za co dałeś jej tylko kilogram cebuli a nie ładowarkę do telefonu.

Rozumiesz chyba, jakie trudności niósł ze sobą barter i jak bardzo utrudniał on wzrost gospodarczy. Współczesna ekonomia jest o wiele bardziej elastyczna, ponieważ wszystko można nabyć za jednolity pieniądz, w którym uprzednio wycenia się towary lub usługi. Tym wspólnym mianownikiem może być zarówno Bitcoin jak i Polski Złoty. Remis.

FUNKCJA ŚRODKA WYMIANY: BTC 8 – 7 PLN

3. Funkcja środka płatniczego

Środek płatniczy można rozumieć w sensie ekonomicznym lub prawnym.

Znaczenie ekonomiczne oznacza po prostu powszechną akceptowalność przez uczestników gospodarki. Przekonanie ludzi może być w tym przypadku „oddolne” i niekoniecznie musi wynikać z narzuconych ram prawnych. Przykładowo, w wielu państwach dawnego Związku Radzieckiego funkcjonuje lokalna waluta tego państwa (jako prawny środek płatniczy) oraz – niejako z boku – Dolar Amerykański, jako waluta o wiele bardziej bezpieczna i mniej zmienna. Zajrzyj na ukraińską wersję serwisu OLX, zobaczysz, że prawie wszystkie nieruchomości są wycenione w USD, a nie w Hrywnie Ukraińskiej (UHA).

W drugim znaczeniu natomiast, jedynym prawnym środkiem płatniczym w Polsce jest Polski Złoty, jako waluta emitowana przez Narodowy Bank Polski. Norma ta ma charakter konstytucyjny, dlatego gdybyśmy kiedykolwiek chcieli przyjąć Euro jako polską walutę, to musielibyśmy najpierw zmienić Konstytucję i oddać suwerenność monetarną do Europejskiego Banku Centralnego (politycy rzadko o tym mówią, prawda? 🙂 ).

Reżim prawnego środka płatniczego niesie ze sobą daleko idące konsekwencje.

Po pierwsze, żaden przedsiębiorca na terytorium Polski nie może odmówić przyjęcia zapłaty w PLN. Waluta ta stanowi przymusowy środek umarzania wszelkich zobowiązań na terenie kraju. Teoretycznie więc, jeżeli przy zakupie „gumy kulki” za 40 groszy sklepikarz nie będzie chciał Ci wydać reszty z 500 ziko, to możesz powiadomić inspekcję handlową, że odmówił przyjęcia prawnego środka płatniczego. Pomysł ten zrodził się w umyśle zbyt ambitnego studenciaka, jeszcze na pierwszym roku prawa, więc lepiej nie realizuj go w świecie rzeczywistym. 😉

Po drugie, podatki i inne daniny publiczne można uiszczać tylko i wyłącznie w polskiej walucie, co zarazem generuje ogromny popyt na PLN i pomaga utrzymać jego wartość wewnątrz gospodarki. Podatków w Polsce nie można zapłacić w USD. Nawet jeżeli uda Ci się jakimś cudem wysłać przelew walutowy na rachunek Urzędu Skarbowego, to Twój bank w rzeczywistości sprzeda Twoje USD, kupi za nie PLN, dopiero następnie przekaże środki na konto skarbówki.

Jeżeli jesteś polskim rezydentem podatkowym, to rozliczając się z podatku od zysków kapitałowych pamiętaj także, że wysokość podatku jest obliczana w PLN, niezależnie od tego, w jakiej walucie obcej dokonasz sprzedaży swoich kryptowalut.

Jeżeli, przykładowo, 27 listopada sprzedajesz 0.1 BTC za 2 000 $, swoje 2000 USD będziesz musiał przemnożyć według kursu średniego NBP za dzień poprzedzający dokonanie transakcji (czyli 26 listopada – kurs 3,7586 ), a zatem dla polskiego fiskusa wartość tej transakcji wyniesie 7517,2 PLN. Kapitan Państwo ma w poważaniu dalsze wahania kursowe. Jeżeli jesteś polskim rezydentem, to najważniejszy jest dla Ciebie PLN. Tabelę kursów średnich NBP znajdziesz w razie potrzeby tutaj.

Śmiem pesymistycznie zgadywać, że Bitcoin nigdy nie uzyska statusu prawnego środka płatniczego w Nadwiślańskim Kraju. Znacznie bardziej prawdopodobna jest jego delegalizacja wbrew wszelkiej logice ekonomicznej.

Warto jednak dodać, że status bliski prawnemu środkowi płatniczemu posiada BTC m. in. w Szwajcarii, gdzie od przyszłego roku podatki będzie można opłacać w tej właśnie kryptowalucie (przeliczając jej aktualny kurs względem CHF oczywiście). Źródło.

Delegalizacja pewnych rodzajów kryptowalut jest moim zdaniem bardzo prawdopodobna. Najpewniej w przyszłości zakazane będą tzw. privacy coiny (jak Monero – XMR) oraz stable coiny, naśladujące kurs waluty fiducjarnej w stosunku 1:1 (jak USDT). To właśnie stable coiny są największym zagrożeniem dla walut fiducjarnych, ponieważ posiadają większość zalet kryptowaluty w połączeniu z brakiem zmienności ceny.

FUNKCJA ŚRODKA PŁATNICZEGO: BTC 8 – 8 PLN

4. Funkcja przechowywania wartości w czasie (tezauryzacji)

Jest to – moim zdaniem – najbardziej istotna funkcja pieniądza, a zarazem krytyczny checkpoint na mojej liście, który pozwala na odróżnienie pieniądza od waluty. Z tego też powodu, czasami używając słowa „pieniądz” względem waluty fiducjarnej ujmuję je w cudzysłów. Różnica jest bowiem fundamentalna.

Pieniądz charakteryzuje się przede wszystkim przechowywaniem wartości w czasie, natomiast waluta służy jedynie do wymiany i rozrachunku. Można by się spierać, czy chodzi tutaj o wartość fundamentalną, czy raczej o wartość rynkową (aktualną wycenę), ale – moim skromnym zdaniem – Bitcoin wygrywa z pieniądzem fiducjarnym w każdym z wariantów.

Wiele osób estymuje wartość wszystkich dóbr i usług względem waluty państwowej, którą się na co dzień posługuje. Ustalamy sobie w głowie średni „cennik” dóbr i usług. Wiemy na przykład, że bilet autobusowy powinien kosztować około 3 PLN, litr benzyny między 4-5 PLN, przyzwoity obiad na mieście 40-80 PLN, czynsz za wynajem mieszkania powinien wynosić w moim mieście tyle i tyle.

Niestety, odnoszę często wrażenie, że pamięć przeciętnego konsumenta sięga nie dalej niż 6 miesięcy wstecz. Zachęcam Cię do przeprowadzenia odwrotnej estymacji i zastanowienia się, ile towarów i usług są warte pieniądze, którymi się posługujemy. Kiedy już pomyślisz o tym w ten sposób, spróbuj sobie przypomnieć, ile płaciłeś/aś za poszczególne dobra 2, 4, 6, 8, czy najlepiej 10 lat temu.

Będzie to bardzo trudne, prawda? Pamiętam, ile kosztował chleb rok temu, ale kto normalny prowadzi roczniki statystyczne odnośnie cen w sklepach!

Tak właśnie działa podatek inflacyjny, z którego istnienia nie zdaje sobie sprawy ponad 90% społeczeństwa. Podatek ten nie jest podatkiem w rozumieniu prawnym, jego istota ma charakter stricte ekonomiczny.

Podatek inflacyjny to nic innego, jak utrata siły nabywczej przez „pieniądze”, w wyniku emisji (przez bank centralny oraz sektor bankowości komercyjnej) nowych jednostek waluty.

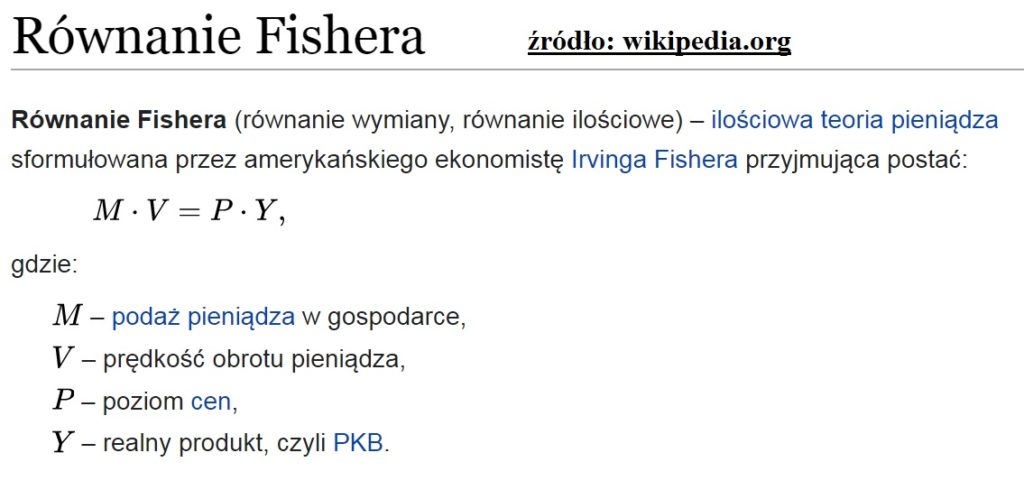

Akademiccy ekonomiści i bankierzy centralni będą to równanie komplikować – bo chcą czuć się potrzebni – ale jest ono proste niczym konstrukcja cepa. Ilość dóbr i usług, jakie możesz za walutę kupić, określa jej siłę nabywczą. Jeżeli pieniądza na rynku jest mało, to jest on pożądany a jego wartość (siła nabywcza) wzrasta. Jeżeli pieniądza jest za dużo, to powszednieje on, staje się mniej „rzadki” i traci swoją wartość.

Dodatkowo, istotne jest tempo cyrkulacji „pieniądza”, czyli częstotliwość, z jaką jednostki waluty zmieniają swojego właściciela i krążą w gospodarce. Jeżeli pieniądza jest dużo, ale wszyscy „kitrają” go pod materacem i czekają na lepsze jutro, to pieniądz ten w pewien sposób „znika z rynku”, nie bierze udziału w wymianie dóbr i usług, istnieje POZA gospodarką.

Jest to prosta odpowiedź na pytanie, dlaczego inflacja nie wzrasta pomimo „masowego dodruku” pieniądza. Pomimo że agregaty monetarne rosną, to z powodu recesji drastycznie spadło tempo cyrkulacji waluty w gospodarce. Według oficjalnych danych FED, tempo cyrkulacji waluty w gospodarce amerykańskiej jest najniższe w historii. Kiedy sytuacja się uspokoi, politycy odpuszczą wirusowi a gospodarka zrzuci jarzmo restrykcji sanitarnych i zacznie się znowu prężnie rozwijać, wtedy ludzie zaczną chętniej i częściej wydawać „pieniądze”. Lawina waluty zgromadzonej „pod materacami” lub na kontach bankowych dosłownie zasypie gospodarkę. Podstaw to do powyższego równania, inflacja musi gwałtownie wzrosnąć.

Na ironię zakrawa moim zdaniem fakt, że przed bankiem centralnym państwa stoi prawny obowiązek „ochrony wartości pieniądza”. Od momentu powołania Rezerwy Federalnej (amerykański bank centralny) USD stracił ponad 96% swojej wartości. Graficzne przedstawienie siły nabywczej Dolara Amerykańskiego na przestrzeni ostatnich 100 lat wymownie prezentuje wykres wskazany w tym źródle.

Gdyby Twój pra-pradziadek w 1913 schował za tapetę 100$ i znalazł/abyś je podczas remontu w 2019 roku, to byłyby one warte jedynie 3.87$ względem siły nabywczej z początku XX wieku.

Interesujące zestawienie można odnaleźć także na tej stronie. Znajduje się tam porównanie cen nieruchomości w USA, złota oraz średniego dochodu gospodarstw domowych w Ameryce przełomu lat 60/70 ubiegłego wieku względem czasów obecnych.

Tak więc, realna wysokość zarobków (po uwzględnieniu inflacji) spadała, pomimo że rosła w ujęciu nominalnym. Ceny nieruchomości i złota rosły zarówno w ujęciu nominalnym jak i realnym. Oznacza to, że wzrost wynagrodzeń nie nadążał za inflacją, w wyniku czego społeczeństwo stawiało się coraz biedniejsze. Amerykanie zarabiali więcej dolarów, ale za te dolary mogli kupować coraz mniej złota i nieruchomości.

Dlatego – wedle mojej analizy i wbrew narracji pewnych środowisk – obecne nierówności społeczne w USA nie wzięły się z „wyzysku klasy pracującej przez 1% ohydnych bogoli Bili Gejców i Dżefów Bezosów rasistowskich kapitalistów co nie płaco podatkuf tylko kradno myliardy”.

Do 1971 roku Dolar Amerykański miał oficjalnie posiadać pokrycie w złocie. Amerykański rząd, dysponując światową walutą rezerwową, nie mógł się jednak powstrzymać przed pokusą „dodrukowania” sobie nowych dolarów ponad posiadane przez siebie pokrycie w złocie. Było to spowodowane między innymi rosnącymi wydatkami wojskowymi (Wojna Wietnamska oraz wyścig zbrojeń z ZSRR).

Ta strona umożliwia analizę cen złota w ujęciu nominalnym oraz realnym, czyli po przeliczeniu siły nabywczej w odpowiednikach „dzisiejszego Dolara”.

Nominalna cena złota w 1967 roku wynosiła 35$, dzisiaj wynosi około 1800$ (wzrost o ponad 5000%).

Po uwzględnieniu inflacji (klikając „inflation-adjusted”) możesz zobaczyć, że już wtedy owe 35 USD nie miało pełnego pokrycia w złocie, pomimo że teoretycznie pokrycie takie powinno posiadać.

Oderwanie Dolara od standardu złota otworzyło Puszkę Pandory. Aktualnie żadna państwowa waluta fiducjarna nie ma oparcia w żadnym aktywie materialnym.

Inflacji sprzyja także utrzymywanie rekordowo niskich stóp procentowych. Lokaty nic nie płacą, więc ludzie wybierali konsumpcję, rezygnując tym samym z oszczędności. Przyszedł kryzys i wszyscy są nagle zakładnikami rządu i banku centralnego, żebrząc o zapomogę dodrukowanym pieniądzem.

Potrafię się odnaleźć finansowo, ponieważ wiem jak inwestować w warunkach rosnącej inflacji oraz potencjalnego kryzysu monetarnego. Jeżeli jesteś na tym blogu, to najprawdopodobniej również nie masz się o co martwić, bo podejmujesz niezbędne działania, by się przygotować.

Jest mi jednak przykro, ponieważ ponad 90% społeczeństwa to osoby, które nigdy nie powinny zajmować się inwestowaniem czy spekulacją. Gdyby realne stopy procentowe były utrzymywane powyżej inflacji, to ludzie mogliby po prostu zdeponować oszczędności w banku i mieć święty spokój.

Scenariusz I (aktualny kilka lat temu)

Oprocentowanie lokaty 5%

Inflacja 3%

Deponujesz 1000 PLN w banku. Po roku otrzymujesz 1050 (pomijam Podatek Belki od zysku z lokaty).

Twoje 1050 jest warte 3% mniej, niż było warte w roku poprzednim, zatem wartość Twoich środków wynosi 1018,5 PLN (według siły nabywczej z roku otwarcia lokaty).

Jesteś zatem do przodu o te 18 złotych i 50 groszy. Żadne pieniądze ani żaden zysk (poniżej 2%), ale nie chciałeś/aś bawić się w inwestora, tylko bezpiecznie przechowałeś/aś pieniądze w banku. Miałeś/aś taką możliwość. Jeżeli przyjdzie kryzys i stracisz pracę, to masz awaryjnego tysiaka na życie i 18 ziko na mrożone zapieksy. Jesteś bezpieczny/a i nie szukasz ryzyka. Wygrywasz.

Scenariusz II (aktualny)

Oprocentowanie lokaty 0%

Inflacja 4% (bardzo konserwatywne założenie, moim zdaniem realna jest znacznie wyższa)

Deponujesz 1000 PLN w banku. Po roku otrzymujesz tego samego tysiaka. Twój 1000 PLN jednak utracił 4% siły nabywczej w wyniku inflacji. Wartość Twoich środków wynosi tylko 960 PLN z roku poprzedniego (wedle tamtej siły nabywczej).

Jesteś na minusie, ponieważ za te same środki możesz kupić o 4% mniej dóbr i usług. Czynsz za mieszkanie rośnie, ceny jedzenia w sklepie rosną, ceny paliwa rosną, tylko Twoje oszczędności się kurczą. Czujesz się zagrożony/a. Wiesz, że musisz coś zrobić z tymi oszczędnościami, żeby nie poszły zupełnie na marne. Szukasz różnych inwestycji. Nie masz dużej gotówki ani zdolności kredytowej, więc nieruchomość odpada. Złoto drogie. Srebro obłożone 23% podatkiem VAT.

Trafiasz na rynek crypto albo jakieś dzikie forexy z dźwignią 1:5000. Myślisz sobie: „ale drogi ten Bitcoin, lepiej kupię jakąś tańszą kryptowalutę co jest po 1$, może wzrośnie tak jak Bitcoin i jeszcze będę bogaty/a!”. Nie masz pojęcia o rynku kryptowalut i kupujesz Scam-Coina z market capem poniżej 1 000 000 USD. Twórca Scam-Coina ucieka z kasą inwestorów. Idziesz na policję. Okazuje się, że haker mieszka w Iranie albo Rosji. Nigdy nie odzyskasz swojej kasy. Przegrywasz.

Nie zdajesz sobie nawet sprawy, jak wiele razy spotkałem się w realnym świecie z historią przypominającą scenariusz II.

Zazwyczaj były to osoby desperacko próbujące ochronić swoje oszczędności przed pożerającą je inflacją. Osoby z awersją do ryzyka, które nigdy nie chciały inwestować, ani tym bardziej spekulować. Chciały jedynie, by system pozwolił im zachować owoce swojej pracy.

Niestety, brak edukacji i zbyt duży pośpiech jest na rynku kapitałowym gwarancją utraty całego kapitału. Bardziej jednak smuci mnie to, że ludzie nie uczą się na swoich błędach. Większość osób po takim scamie nie wyciągnie wniosków i nie zacznie się edukować, aby w przyszłości odrobić wielokrotność utraconej sumy.

Pobiegną oni do telewizyjnych programów poziomu „Uwagi” czy „Sprawy dla reportera”, gdzie będą pluć jadem na każdego, kto ma jakikolwiek związek z rynkiem krypto. Zamiast za swoją sytuację obwiniać polityków oraz banki centralne – które zaniżając stopy procentowe zmusiły pokrzywdzoną osobę do działania w celu ochrony swoich oszczędności – obwinią „tych złych bogoli prywaciarzy kapitalistów spekulantów”. Zagłosują następnie na populistów, którzy obiecają nałożenie dodatkowego podatku na tych „złych bogaczy”, który to podatek po raz kolejny zapłacą głównie najbiedniejsi.

Nie chcę, żeby wpisy na moim blogu miały choćby w najmniejszym stopniu charakter polityczny. Nie popieram w pełni żadnej partii i za każdym razem głosuję doraźnie na tych, którzy w moim przekonaniu ukradną mi jak najmniej.

Pozwoliłem sobie na powyższe dywagacje tylko dlatego, aby podkreślić, że moim zdaniem aktualne problemy świata wynikają z czegoś zupełnie innego, niż przedstawia się to na wiecach partyjnych oraz w mediach głównego nurtu.

Na inflacji najbardziej cierpią najbiedniejsi. Dlaczego tak jest?

Inflacja uderza Cię tym mocniej, im mniejszy masz majątek i dochody. Powoduje ona nie tylko wzrost cen dóbr konsumpcyjnych, ale także wzrost cen aktywów inwestycyjnych, których ilość jest ograniczona (w tym naszego ulubionego BTC). Dodruk nowej waluty powoduje, że bogaci stają się jeszcze bogatsi, a biedni stają się jeszcze biedniejsi.

Im większą część swojego domowego budżetu wydajesz na niezbędne potrzeby życiowe (jedzenie, prąd, woda, gaz, paliwo, mieszkanie), tym bardziej odczuwasz wzrost ich cen i tym trudniej jest Ci ponosić wyższe koszty.

Jeżeli jesteś „bogaty” (bardzo relatywne określenie, stąd cudzysłów), to inflacja działa na Twoją korzyść.

Powiedzmy, że posiadasz 1 000 000 USD.

30% w nieruchomościach,

30% w metalach szlachetnych,

20% w akcjach solidnych spółek,

10% w krypto,

10% w gotówce

Inflacja wynosi 5%, zatem można przyjąć, że każde z Twoich aktywów zdrożeje o co najmniej 5%, ponieważ będzie więcej waluty „goniącej” na rynku te same dobra.

Zatem:

- Część kapitałowa twojego portfela wzrośnie co najmniej o 45000 (0.05 x 900 000)

- Wartość Twojej gotówki spadnie o co najmniej 5000 na sile nabywczej z roku poprzedniego (0.05 x 100 000, czyli zakładana przez nas inflacja)

Po roku wartość Twoich aktywów finansowych wynosi nominalnie 945 000 USD.

Cały czas masz gotówkę w kwocie 100 000 USD, jest trochę mniej warta, ale i tak nie miałeś zamiaru wydawać tych środków na potrzeby konsumpcyjne.

Nominalna wartość netto Twojego kapitału to teraz 1 045 000 USD. Inflacja nie była w stanie Ci zaszkodzić. Nie jest to kosmiczny zarobek, ale pamiętaj, że 5% nominalnego wzrostu to minimalne założenie.

Wzrosty cen aktywów inwestycyjnych są aktualnie o wiele większe, S&P500 (największy amerykański indeks giełdowy) wzrasta średnio 10% rocznie. Źródło.

Dodatkowo, posiadane przez Ciebie spółki wypłaciły w tym czasie dywidendę a nieruchomości przynosiły czynsz z wynajmu. Bogatego inflacja nie zaboli, a wręcz ułatwi mu inwestowanie. Do biednego pieniądze trafią na samym końcu, kiedy inflacja zdąży już je „nadgryźć”.

Niezmiernie ubolewam nad tym, że powiększają się dysproporcje społeczne a zwykli, ciężko pracujący ludzie nie wiedzą, jak mogą ochronić swoje oszczędności. Proszę tylko, byś zwrócił/a uwagę, że politycy i bankierzy próbują rozwiązać problem nierówności społecznych stosując metody, które do problemu tego doprowadziły. Głosując na populistów, sam/a dolewasz tylko benzyny do ognia. 🙂

Naszej ojczystej walucie nie grozi hiperinflacja, jednak warto odnotować, że jest ona możliwa w przypadku lokalnych walut fiducjarnych nie opartych na standardzie złota.

Nigdy nie doświadczyliśmy tego zjawiska, więc trudno jest nam nawet wyobrazić sobie, co dzieje się wtedy z cenami w sklepach. Warto tutaj przywołać przykłady Zimbabwe, gdzie kryzys monetarny częściowo opanowano, oraz Wenezueli, gdzie trwa on do dnia dzisiejszego. Według danych Banku Centralnego Wenezueli, inflacja w 2018 roku wyniosła 130 060% w stosunku do roku poprzedniego. Zatem ceny wzrosły w ciągu roku o ponad 1300 razy! To tak , jakbyś po roku za średnią krajową mógł/mogła sobie kupić listek gumy do żucia.

Uznaję więc, że udało mi się uargumentować, dlaczego moim zdaniem waluta fiducjarna nie spełnia tezauryzacyjnej funkcji pieniądza, czyli nie przechowuje siły nabywczej w czasie.

Czy Bitcoin zatem spełnia obecnie tą funkcję?

Odpowiedź na to pytanie zależy od horyzontu czasowego, jaki przyjmiemy.

Bitcoin istnieje niespełna 12 lat. W chwili swojego powstania kosztował kilka centów. W chwili pisania tego artykułu cena BTC zbliża się do 19 000 USD. W historii rynków finansowych nie było chyba żadnego aktywa, które dawałoby tak astronomiczne stopy zwrotu w tak krótkim okresie czasu.

Długoterminowy trend jest niezaprzeczalnie wzrostowy, moim zdaniem utrzyma się jeszcze przez wiele lat i cykli halvingowych. Cykle halvingowe opisałem w tym artykule.

Nie sposób natomiast odeprzeć argumentu kryptowalutowych sceptyków, podkreślającego ogromną zmienność BTC w krótkim i średnim terminie. Cena BTC jest cały czas odkrywana, dopóki rynek nie uzyska odpowiednio wysokiej płynności i kapitalizacji, to gwałtowne wzrosty i spadki – sięgające nawet 50% – będą się wydarzały częściej lub rzadziej.

Aktualne makro trendy świadczą jednoznacznie o tym, że coraz więcej bogatych inwestorów i instytucji finansowych dokonuje częściowej alokacji swojego kapitału w kierunku BTC.

W dobie zerowych stóp procentowych deprecjacja waluty fiducjarnej jest oczywista, zatem umieszczenie skromnych 2-5% majątku w BTC wydaje się być dobrym pomysłem, nawet dla miliardera.

Poniżej przykładowo wybrane źródła, które potwierdzają, że trwa aktualnie napływ kapitału dużych inwestorów na rynek crypto.

[1] [2] [3] [4]

Skoro najwięksi bogacze tego świata uważają, że Bitcoin nadaje się do przechowania wartości i siły nabywczej w czasie, to uważam, że wiedzą co robią.

Możliwe, że ten argument się pewnym osobom nie spodoba, ale CEO wielomiliardowego funduszu hedgingowego jest dla mnie większym autorytetem, niż jakiś etatowy korpo-krzykacz z internetowego forum 🙂

FUNKCJA PRZECHOWYWANIA WARTOŚCI W CZASIE (TEZAURYZACJI): BTC 9 – 8 PLN

W ramach mojego (nieco subiektywnego) rankingu BTC wysunął się na prowadzenie o 1 punkt. Jak wspomniałem na początku, mając tak dużą ekspozycję na rynek krypto ciężko być obiektywnym, starałem się jednak przedstawić jak najbardziej wszechstronne argumenty za i przeciw.

Bitcoin powstał jako odpowiedź na to, co jest nie tak z obecnym systemem monetarnym, który oparty jest na walutach fiducjarnych bez pokrycia w złocie.

Bitcoin nie uzyskałby tego stopnia adopcji i tak wysokiej ceny, gdyby aktualny system finansowy działał poprawnie.

Dodatkowo, BTC stał się także możliwością ochrony kapitału w warunkach zerowych (lub nawet realnie ujemnych) stóp procentowych. Nie posiada jeszcze wszystkich cech pieniądza, ani nie spełnia wszystkich jego funkcji, wszystko jest jednak kwestią czasu, ponieważ kryteria te może spełnić bez problemu w przyszłości. Będąc na rynku crypto tu i teraz, możemy jeszcze uznawać się za wczesnych pionierów, historia nam tego nie zapomni 🙂

Cykl adaptacyjny każdej nowej technologii wygląda podobnie.

Przywykliśmy do instytucji „pieniądza” emitowanego przez centralny bank państwa, dlatego wielu z nas jest trudno sobie wyobrazić, że rolę tę może pełnić również środek, który nie jest emitowany przez żaden organ władzy, a który powstaje w zdecentralizowanej sieci komputerowej, niezależnie od jakiegokolwiek podmiotu.

Nie wydaje mi się prawdopodobne, że któregoś dnia banki i rządy się poddadzą.

Nie wydaje mi się również prawdopodobne, że światowe elity dojdą do wniosku, iż aktualny system jest niesprawiedliwy i trzeba „oddać więcej władzy w ręce ludu”.

Nie twierdzę też, że Bitcoin kiedykolwiek stanie się światowo uznawanym, prawnym środkiem płatniczym (z drobnymi wyjątkami a’la Szwajcaria).

Najprawdopodobniej aktualna waluta fiducjarna zostanie zastąpiona przez CBDC (Central Bank Digital Currency), częściowo opartą na technologii blockchain, jednak nie posiadającą takich zalet BTC jak decentralizacja i bezpieczeństwo środków (od zajęcia), czy takich zalet gotówki jak anonimowość. Będzie to po prostu cyfrowy zamiennik dzisiejszej gotówki, która zostanie zupełnie zlikwidowana (mój target czasowy – max. 10 lat). Prawdopodobnie nasze dzieci będą dostawać od nas kieszonkowe w Crypto-Dolarze czy Crypto-Złotym. Odpowiednie ministerstwo będzie miało wgląd w nasze transakcje oraz stan posiadania. Będzie mogło też w każdej chwili nas „zablokować”, zostawiając bez środków do życia.

Zbyt Orwellowska i dystopijna wizja?

Nad wprowadzeniem CBDC zastanawia się obecnie ponad 70% banków centralnych na świecie.

Prace nad wprowadzeniem tego typu walut nieustannie przyspieszają.

Żeby nie było, że foliarskie albo tendencyjne źródła – oficjalna publikacja Banku Rozrachunków Międzynarodowych dotycząca CBDC (jeszcze z marca 2018 roku).

Monopol państwowy w dziedzinie pieniądza jest moim zdaniem tak samo uzasadniony, jak w dziedzinie poczty.

Owszem, przesyłkę sądową doręczy Ci Poczta Polska. Może nawet w tym samym roku, w którym będziesz miał/a rozprawę w sądzie. Nie mam nic przeciwko temu, aby każde państwo miało swoją lokalną walutę, ale czy wyobrażasz sobie delegalizację DPD i DHL – czy innych tego typu prywatnych firm kurierskich – tylko dlatego, że Kapitan Państwo ma Pocztę Polską?

Karę administracyjną za wysłanie przesyłki na święta prywatnym kurierem, zamiast Pocztą Polską?

Albo karę za wysłanie wiadomości przez Gmaila, zamiast listu poleconego na Poczcie?

Nie? Tak myślałem.

A teraz odpowiedz na pytanie, czy wyobrażasz sobie ukaranie nas tylko dlatego, że kupiłem od Ciebie coś na OLX i zapłaciłem Ci (za obopólną zgodą) w BTC zamiast w PLN?

Jeżeli znajdujesz jakiekolwiek moralne i systemowe uzasadnienie dla delegalizacji Bitcoina, to dlaczego korzystasz z Gmaila, paczkomatów czy Ubera?

Dlaczego nie przeszkadzają Ci prywatne firmy zastępujące rolę państwa, a przeszkadza Ci prywatny pieniądz, umożliwiający osobom najmniej zarabiającym zabezpieczenie oszczędności przed inflacją?

Dokładne zrozumienie wszelkich aspektów technicznych związanych z funkcjonowaniem Bitcoina przez wszystkich użytkowników sieci nie jest konieczne do jej powszechnej i masowej adopcji. Każdy może posługiwać się portfelem BTC w telefonie bez znajomości kodu źródłowego samej kryptowaluty.

Odpowiedz sobie na pytanie, czy należycie rozumiesz działanie protokołu TCP/IP? Czy żeby przeczytać ten artykuł po wejściu na moją stronę musiałeś/aś wiedzieć, że do komunikacji w ramach protokołu HTTPS Twoje urządzenie najprawdopodobniej wykorzystało port 443?

Według mnie pieniądz publiczny i pieniądz prywatny mogą istnieć obok siebie, koegzystować. Posługiwanie się Bitcoinem jest droższe niż posługiwanie się PLN. Dlatego BTC będzie w przyszłości czymś na kształt „cyfrowego złota”, wehikułu chroniącego siłę nabywczą przed korozją w wyniku inflacji. Cyfrowy PLN będzie naszą codzienną walutą do płacenia (tak jak dzisiaj), której jednak nie warto oszczędzać, z powodu inflacji właśnie.

Mój garażowy „konkurs na pieniądz” wygrywa Bitcoin.

Mam nadzieję, że mój przydługi artykuł Ci się spodobał.

Jeżeli przedstawione tutaj poglądy uważasz za ciekawe, to proszę o dalsze udostępnienie. Zależy mi przede wszystkim na dotarciu z darmową i wartościową edukacją do osób początkujących.

Jeżeli dopiero zaczynasz w temacie kryptowalut i nie wiesz, gdzie dokonać swoich pierwszych zakupów lub jak należycie zabezpieczyć swoje środki – to zachęcam do odwiedzenia podstrony poświęconej giełdom wymiany kryptowalut, z których sam korzystam od wielu lat, oraz zakładki z portfelami sprzętowymi, które cechują się najwyższym standardem bezpieczeństwa.

Dziękuję za uwagę i życzę Ci wielu sukcesów 🙂

Kryptoprywaciarz